資産管理会社を利用した節税等の対策とは?設立のメリット、注意点とデメリットを解説

オンラインアシスタント・秘書サービスなら「サポーティア(SUPPORT+iA)」

資産管理会社は、資産を管理する目的で設立する会社です。いわゆる「節税対策」のために設立されることが多くなっています。実際に、所得税・住民税や相続税を抑えるのに役立つことがあります。また、相続については、相続税以外にも相続争いを未然に防ぐ機能を果たすこともあります。ただし、あらゆる節税対策がそうであるように、資産管理会社を設立するのに適しないケースもあります。本記事では、資産管理会社を利用した節税等の対策について、メリット、および注意点・デメリットを解説します。

目次[非表示]

資産管理会社とは

資産管理会社とは、資産の管理・運用を目的として設立する会社をいいます。実態として、主に不動産を活用した所得税・住民税の節税、相続対策として活用されています。

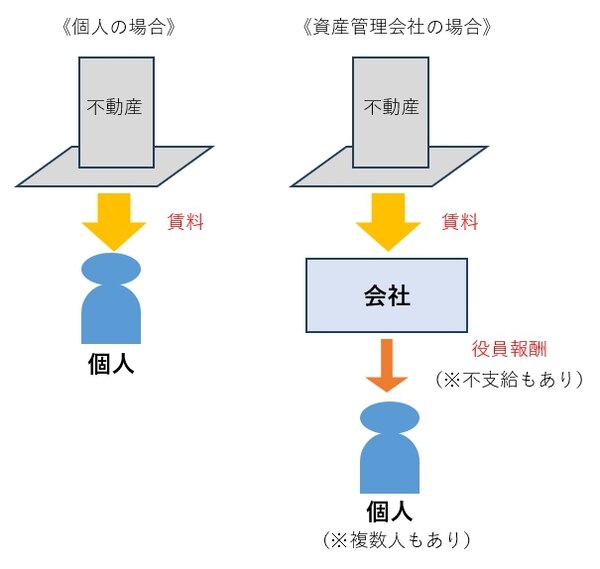

資産を個人から切り離し、会社という別人格に保有させることになるので、資産から上がる収益をいったん会社が得ることになります。そこから個人(役員)が報酬を受けることも、受けないこともできます。

たとえば、不動産から賃料収入を得る場合、他の所得と合わせた所得の総額がおおむね900万円を超えると、資産管理会社の設立が有利になるといわれます。

【資産管理会社のイメージ】

会社には個人と異なる法制度が適用されます。それによって、税負担の軽減等の効果が得られます。

コンスタントに収益を生む資産に有用

不動産の他には、多額の株式を長期保有してそこから配当金を受け取る場合にも活用されます。

不動産の賃料も株式の配当金も、まとまった額の収入がコンスタントに得られることが前提です。資産管理会社が向いているのは、そのような場合です。

したがって、株式の保有であっても、投機的な売買によって利益を得る投資を目的とする場合には、資産管理会社はあまり向いていません。詳しくは「法人で株式投資をするメリットはない?節税効果・デメリットも解説」をご覧ください。

本記事では、最も典型的な活用法である不動産管理会社をイメージして読み進めてみてください。

資産管理会社を活用した所得税・住民税の節税メリット

まず、資産管理会社を活用した所得税・住民税の節税メリットについて解説します。なお、ここでいう所得税・住民税の節税メリットは、法人税の課税対象となることによって税負担が抑えられる場合も含みます。

主なメリットは以下の5つです。

【資産管理会社による所得税・住民税の節税メリット】

- 法人税の方が税率の上限が低い

- 家族に役員報酬を支払い所得分散できる

- 経費にできる費目が個人よりも多い

- 損益通算の対象が広がる

- マイナスを10年後まで繰り越せる

それぞれについて説明します。

節税メリット1|法人税の方が税率の上限が低い

まず、法人税の方が、所得税よりも税率の上限が低いことが挙げられます。

前述のように、他の所得と合わせた所得の総額がおおむね900万円を超えると、資産管理会社の設立のメリットが発生するといわれます。

すなわち、所得税は、所得が上がるごとに税率が段階的に高くなっていく「超過累進税率」を採用しており、最高税率は45%です(地方税を除く)。特に、課税所得金額900万円以上の部分については、899万9,000円まで税率が最高で23%だったのが、33%に上がります。

【所得税の税率・控除額(1,000円未満の端数切り捨て)】

所得(1,000円未満切り捨て) |

税率 |

控除額 |

1,000円~194万9,000円 |

5% |

0円 |

195万円~329万9,000円 |

10% |

9万7,500円 |

330万円~694万9,000円 |

20% |

42万7,500円 |

695万円~899万9,000円 |

23% |

63万6,000円 |

900万円~1,799万9,000円 |

33% |

153万6,000円 |

1,800万円~3,999万9,000円 |

40% |

279万6,000円 |

4,000万円~ |

45% |

479万6,000円 |

No.2260 所得税の税率|国税庁(nta.go.jp)

これに対し、会社(普通法人)の法人税の税率は最高で23.2%です。また、資本金1億円以下の会社は年800万円までは15%です(地方税を除く)。

No.5759 法人税の税率|国税庁(nta.go.jp)

これらを考慮すると、個人で課税所得金額が総額でおおむね900万円を超える場合には、資産管理会社を設立したほうが、所得税・住民税の軽減につながるといえます。

節税メリット2|家族に役員報酬を支払い所得分散できる

資産管理法人にすると、家族を役員にして役員報酬を支給し所得を分散できるというメリットがあります。

役員報酬は原則として経費(損金)に算入できませんが、例外として、毎月同じ額の報酬、つまり月給であれば、「定期同額給与」として損金算入が認められます。

こうすることによって、家族に所得を分散できます。

前述のように、所得税は超過累進税率をとっています。したがって、個人で賃料収入を受け取るよりも、いったん会社で受け取った後に役員報酬として家族に分散したほうが、全体として所得税の税率が低く抑えられます。

ただし、管理業務や経理事務など、何らかの業務を実際に担当してもらう必要があります。また、報酬額はそれらの業務に見合った額に設定する必要があります。もし、業務の実態がなかったり、業務内容に比して不相当に高額な報酬を支払ったりすると、否認されることがあります。適正金額については、税理士等に相談することをおすすめします。

節税メリット3|経費にできる費目が個人よりも多い

資産管理会社にすると、法人税の課税対象となることにより、経費にできる項目が個人よりも多くなります。

前述の役員に対する毎月の報酬(定期同額給与)のほか、たとえば、以下のような費用です。

【法人化することで経費(損金)に算入できるようになる費用】

- 生命保険(定期保険等のみ)・医療保険等の保険料

- 経営セーフティ共済の掛金

- 役員社宅の賃料(賃貸住宅に住む場合)

- 出張手当(物件が遠方にある場合等)

生命保険(定期保険等)・医療保険等については、個人の場合は保険料の一部を所得から差し引ける生命保険料控除が認められていますが、最高でも年12万円までに限られます。

これに対し、資産管理会社にした場合、定期保険等の一部の生命保険、医療保険やがん保険等について、保険料の全額または一部を会社の経費(損金)に算入することができます。

No.5364 定期保険及び第三分野保険の保険料の取扱い(令和元年7月8日以後契約分)|国税庁(nta.go.jp)

ただし、生命保険・医療保険等については、保険金・給付金や解約返戻金の受取人はあくまでも会社です。保険金はいったん会社が受け取り、弔慰金や見舞金として個人に支給するという形をとらなければなりません。

また、どのような場合に個人にいくら支払うのかという規程も作成する必要があります。規程の雛形は保険会社に頼めば用意してもらえます。

節税メリット4|損益通算の対象が広がる(会社が株式投資等も行う場合)

個人の場合と比べ、損益通算の対象が広がるというメリットがあります。

損益通算というのは、異なる所得の間でプラスマイナスを通算できることをさします。

所得税では「不動産所得」「事業所得」「山林所得」「譲渡所得」でマイナスが出た場合のみ、他の所得との損益通算が認められています。また、株式の譲渡損(売却損)については譲渡所得であっても損益通算の適用外になっています。

たとえば、個人で株式投資をしてマイナスが生じたら、それを不動産賃料等の利益から差し引くことができないのです。

しかし、資産管理会社であれば、それが可能です。なぜなら、法人税においてはそもそも所得類型が設けられていないからです。したがって、期末に損失(売却損・含み損)が発生した場合には、不動産賃料等の利益から差し引くことができます。

なお、法人で株式投資を行う場合、株式を売買しなくても各年度の増加益(含み益)があればそこに課税されます。このことには注意が必要です。

節税メリット5|マイナスを10年後まで繰り越せる

不動産管理会社の場合、マイナス(損失)が生じたら、その後10年間にわたって利益から差し引くことができます(繰越控除)。

すなわち、個人で青色申告をしている場合、繰越控除が認められるのは3年間だけです。しかし、不動産管理会社の場合は10年間にわたって繰越控除できるのです。

資産管理会社を活用した相続税の節税等のメリット

次に、資産管理会社を活用した相続対策について説明します。こちらは税制面のメリットだけでなく、相続争いの抑止にも役立つという側面もあります。メリットを整理すると以下の3つです。

【資産管理会社による相続対策のメリット】

- 遺産分割しやすく相続争いの抑止になる

- 相続税の節税になる

- 相続税の納税資金準備に役立つ

それぞれ説明します。

相続対策のメリット1|遺産分割しやすく相続争いの抑止になる

まず、特に不動産管理会社の場合、設立することで相続時に遺産分割しやすくなり、相続争いの抑止につながる可能性があります。

すなわち、不動産(土地建物)は分割が困難で、分け方をめぐって相続争いの種になることがあります。これに対し、不動産管理会社を設立して株主になれば、株式は均等なので、相続人の間で分割しやすくなります。

なお、後の混乱を避けるため、不動産管理についての意思決定権は、一人に集中させることが望ましいといえます。

そのために、遺言で、意思決定を持たせたい人以外の株式を、株主総会の議決権がない「完全無議決権株式」または重要な議案を否決できるのみの「拒否権付株式」(黄金株)にしておくことをおすすめします。

相続対策のメリット 2|相続税の節税になる

次に、資産管理会社を活用することで、相続税の節税になります。

すなわち、前述したように、資産管理会社を設立すると、家族に役員報酬を支給するという形で所得を分散することができます。

これにより、同時に、株価を抑えるとともに、家族に資産を移転させることもでき、結果として、相続税評価額を抑えることができるのです。

相続対策のメリット 3|相続税の納税資金準備に役立つ

さらに、相続税の納税資金準備にも役立ちます。これには2つの側面があります。

第一に、資産管理会社を設立して家族に役員報酬を支給すると、受け取った家族はそれを、相続の際に相続税の納税資金に充てることができます。

第二に、相続開始後、会社が相続人から自社株式を買い取れば、相続人は会社から受け取った売却代金を相続税の納税資金に充てることができます。

資産管理会社を設立する場合の注意点・デメリット

このように、資産管理会社を設立すると、所得税・住民税の節税、相続対策の面で様々なメリットがあります。

しかし、他方で、以下の注意点・デメリットがあります。

- 会社の設立・維持のコストがかかる

- 小規模宅地の特例が使えない(不動産管理会社)

会社の設立・維持のコストがかかる

資産管理会社を作る場合、設立時のコスト・維持のコストがかかります。

まず、会社を設立するには費用がかかります。以下のようなものです。

【会社設立にかかる費用】

- 登録免許税

- 法務局に支払う手数料・収入印紙代

- 不動産を資産管理会社に移転(現物出資)する場合の登記費用

- 司法書士への報酬

次に、会社を維持するには以下のコストがかかります。

【会社の維持にかかる費用】

- 法人住民税(年7万円)

- 税理士への報酬

特に、法人は収益が上がらなかった年度や損失が発生した年度でも、法人住民税(年7万円)を支払わなければなりません。

小規模宅地等の特例が使えない(不動産管理会社)

まず、資産管理会社で不動産を保有する場合、「小規模宅地等の特例」を使うことができません。

個人で不動産を所有する場合、土地の相続税評価額について「小規模宅地等の特例」を利用できます。すなわち、個人で賃貸している物件の土地は「貸付事業用宅地」として面積200㎡まで評価額が50%差し引かれます。

しかし、資産管理会社で不動産を保有する場合、このような特例はありません。

これらのことに留意しつつ、所得税・住民税の節税効果等のバランスも考える必要があります。

まとめ

不動産等の資産からコンスタントにまとまった額の収入を得られる場合、資産管理会社を設立させて資産を保有させれば、所得税・住民税の節税や、相続対策にとって様々なメリットがあります。

ただし、常にメリットが大きいとは断言できません。会社の設立・維持のコストがかかるうえ、小規模宅地等の特例が使えません。

資産管理会社を設立すべきか、個人経営にするか、判断に迷った場合は税理士等の専門家に相談することをおすすめします。