社宅を「経費」にして節税する方法|「一人社長」も使える!会社と個人の双方にメリットがある制度を解説

オンラインアシスタント・秘書サービスなら「サポーティア(SUPPORT+iA)」

法人で利用できる有効な節税方法の一つに、「社宅」があります。会社が物件を用意し、個人から賃料の一部を徴収する方法です。役員社宅、従業員社宅いずれも、個人・法人の税負担を軽減して手取りを増やす効果があります。特に、従業員がいないいわゆる「一人社長」「マイクロ法人」にとっては、住居費の一部を実質的に会社の経費にして節税できる方法です。ただし、所定の条件をみたす必要があります。本記事では、社宅制度を導入するメリット、経費にするための条件等について解説します。

目次[非表示]

社宅とは

社宅とは、会社が賃借した物件、または自社保有の物件を役員・従業員に貸して住まわせ、賃料の一部を個人から徴収するものです。

賃料の一部とは、後述しますが、おおむね賃料相当額の50%以上です。

福利厚生として従業員社宅の制度を導入するのはもちろん、役員のみが対象の「役員社宅」も可能です。特に、従業員がいない「ひとり社長」「マイクロ法人」でも導入することができます。

なお、社宅というと、古典的なイメージは、マンション型、あるいは寮のような集合住宅だと思われます。しかし、運営の仕方によっては、ドラマ「半沢直樹」の例を引くまでもなく、社内の上下関係や人間関係がそのまま持ち込まれてしまうおそれがあることに留意する必要があります。

先見的な発想で知られるホンダ創業者の本田宗一郎氏は、生前、社宅制度を設けるならば別々の場所にすべきと主張していました。そして、今日では、従業員社宅でもそのような形式が増えてきています。

本記事も、そのような現代的な社宅のイメージを持って読み進めてください。

社宅の2つのタイプ|借り上げ社宅と社有社宅

社宅には以下の2つのタイプがあります。

【社宅の2つのタイプ】

- 借り上げ社宅

- 社有社宅

このうち、節税という観点を重視するならば、社有社宅よりも借り上げ社宅の方が導入しやすいといえます。以下、それぞれについて説明します。

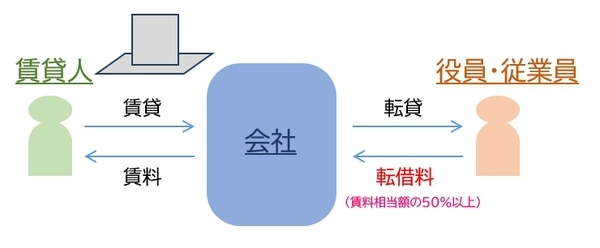

借り上げ社宅

借り上げ社宅は、会社が物件をいったん借り上げ、それを個人に又貸し(転貸)して、割安な賃料(転貸料)を徴収するというしくみです。

【借り上げ社宅のイメージ】

借り上げ社宅には、会社が物件を選んで賃貸人と契約するタイプと、個人に所定の条件をみたす物件を選ばせて会社が契約するタイプがあります。

いずれにしても、会社がいったん借り上げてから、個人に転貸する形式をとります。

この方式はいかにも回りくどく感じられます。「端的に会社が賃料の一部を補助してあげればいいではないか?」と思うかもしれません。敢えてそうしない理由については「社宅固有のメリット|『住宅手当』と何が違うか?」で改めて解説します。

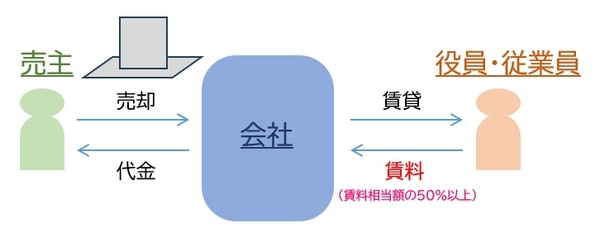

社有社宅

社有社宅は、会社が物件を購入し、そこに個人を住まわせて割安な賃料を徴収する方法です。

【社有社宅のイメージ】

借り上げ社宅と異なり、物件を会社が所有することになるので、多額の購入資金が必要です。また、維持管理のための費用や固定資産税等、相応のコストがかかることを覚悟する必要があります。

これらのことを考慮すると、借り上げ社宅の方が導入は比較的容易といえます。したがって、以下では、基本的に借り上げ社宅を念頭に解説し、社有社宅については必要な限度で触れることとします。

社宅制度のメリット|「住宅手当」と何が違うか?

社宅制度は、会社が物件を準備して個人に貸し出す方法をとります。特に借り上げ社宅の場合、前述したように、端的に会社が賃料の一部を補助する「住宅手当」にすればいいのではないかという疑問が生じます。

では、敢えて社宅の制度をとるメリットはどのようなものでしょうか。

実は、個人側でも会社側でもそれぞれメリットがあります。それらについて、賃料の一部を補助する「住宅手当」の制度との違いを念頭に説明します。

個人側のメリット|手取りが増える

個人側のメリットは以下の2つです。

【社宅制度で個人が得られるメリット】

- 住居費の負担が抑えられる

- 所得税・住民税、社会保険料の負担が抑えられ、手取りが増える

第一に、会社が賃料の一部を負担してくれる形になるので、住居費の負担が抑えられます。

第二に、住宅手当を受け取るよりも、所得税・住民税、社会保険料の負担が抑えられます。

どういうことかというと、住宅手当はあくまでも給与の一部なので、給与所得扱いになり、所得税・住民税がかかります。加えて社会保険料も支払わなければなりません。

これに対し、社宅の制度は、賃料の一部を会社が直接肩代わりするものであり、福利厚生の一環として扱われます。個人が直接金銭給付を受けるものではありません。したがって、会社が肩代わりしてくれる分については、所得税・住民税も、社会保険料も負担しなくてよいことになります。

特に、役員の場合、会社の肩代わり分だけ役員給与を減額することにより、実質的に手取りを増やすことができます。

会社側のメリット

会社側のメリットは以下の通りです。

【社宅制度で法人が得られるメリット】

- 会社が支払った賃料と個人から受け取った転貸料の差額分について法人税・社会保険料が抑えられる

借り上げ社宅の場合、会社が賃貸人に支払う賃料は費用(損金)に算入されます。これに対し、個人から受け取った転貸賃料は会社の利益(益金)に算入されます。

転貸賃料は賃料よりも割安に設定されているので、賃料と転貸賃料の差額の分だけ、法人税や社会保険料の負担が軽減されます。

なお、もしも住宅手当として支給する場合、損金扱いなので法人税の負担は軽減されますが、社会保険料は負担しなければなりません。会社側からみても、住宅手当を支給するよりも社宅制度を導入するほうがメリットが大きいといえます。

社宅の賃料(転貸料)が給与扱いされないための要件

会社が個人から徴収する転貸料が小さすぎると、税務署から本来の賃料と転貸料の差額分が給与とみなされ、給与所得として課税されてしまうことがあります。では、転貸料はいくらに設定すればよいでしょうか。

役員社宅の転貸料が給与扱いされないための要件

役員社宅については「賃料相当額」であれば給与として課税されません。

社宅の床面積によって「小規模な住宅」と「それ以外の住宅」とに区別して考えます。なお、「豪華社宅」とみなされると転貸料は賃料全額と扱われます。

■役員社宅の転貸料の条件1|小規模な住宅

小規模な住宅の要件は、法定耐用年数によって異なります。

【小規模な住宅の要件】

- 法定耐用年数30年以下⇒床面積132㎡以下

- 法定耐用年数30年超⇒床面積99㎡以下

マンション等の区分所有建物については、共用部分の床面積を按分し、専用部分の床面積に足し合わせます。

そして、小規模な住宅の賃料相当額は以下の通りです。

【小規模な住宅の賃料相当額】

- 以下の(1)~(3)の合計額

(1)(その年度の建物の固定資産税の課税標準額)×0.2%

(2)12円×(その建物の総床面積㎡÷3.3㎡)

(3)(その年度の敷地の固定資産税の課税標準額)×0.22%

No.2600 役員に社宅などを貸したとき |国税庁(nta.go.jp)

■役員社宅の転貸料の条件2|小規模な住宅にあたらない住宅

小規模な住宅にあたらない住宅については、「賃料相当額」は借り上げ社宅と社有社宅とで異なります。以下の通りです。

【借り上げ社宅の場合】

以下のいずれか大きい額

- 会社が賃貸人に支払う賃料の50%の金額

- 以下の(イ)(ロ)の合計額×12分の1

(イ)(その年度の建物の固定資産税の課税標準額)×12%

(ロ)(その年度の敷地の固定資産税の課税標準額)×6%

【社有社宅の場合】

- 以下の(イ)(ロ)の合計額×12分の1

(イ)(その年度の建物の固定資産税の課税標準額)×12%

(ロ)(その年度の敷地の固定資産税の課税標準額)×6%

No.2600 役員に社宅などを貸したとき|国税庁(nta.go.jp)

■役員社宅の転貸料の条件3|豪華社宅

社宅が「豪華社宅」とみなされると、前述のように、転貸料の全額が給与扱いとなります。そうなると、個人の側では社宅のメリットを享受することができません。しかも、会社の側では「定期同額給与」の要件をみたさず損金算入が認められない可能性があります。

「豪華社宅」にあたるかどうかは総合的に判断されます。

一つの目安は床面積が240㎡を超えるかどうかです。取得価額、支払賃貸料の額、内外装の状況等から総合的に判断されます。

ただし、床面積が240㎡以下であっても、一般的な賃貸住宅等にないプール等の豪華設備や、個人の趣味・嗜好を著しく反映した設備等がある場合、豪華社宅とみなされることがあります。

No.2600 役員に社宅などを貸したとき|国税庁(nta.go.jp)

従業員社宅の転貸料が給与扱いされないための要件

従業員社宅の転貸料は、「賃料相当額」の50%以上であれば、給与扱いされません。

注意しなければならないのは、借り上げ社宅であっても、基準となるのは、あくまでも「賃料相当額」であり、実際に会社が支払う賃料ではありません。

従業員社宅の賃料相当額は以下の通りです。

【賃料相当額】

- 以下の(1)~(3)の合計額

(1)(その年度の建物の固定資産税の課税標準額)×0.2%

(2)12円×(その建物の総床面積㎡÷3.3㎡)

(3)(その年度の敷地の固定資産税の課税標準額)×0.22%

転貸料が、この賃料相当額の50%以上であれば、給与扱いされずに済むということです。

No.2597 使用人に社宅や寮などを貸したとき|国税庁(nta.go.jp)

まとめ

社宅の制度は、会社が社宅を準備し、割安な賃料(転貸料)で役員または従業員に貸し出すものです。個人と会社の双方にとってメリットがある制度です。借り上げ社宅と社有社宅の2つのタイプがありますが、導入しやすいのは借り上げ社宅です。

従業員のいない「一人社長」「マイクロ法人」でも導入できます。

個人の側では住居費の一部を会社に肩代わりしてもらえるだけでなく、所得税・住民税、社会保険料の負担が軽減されるというメリットがあります。また、会社の側でも法人税と社会保険料の負担が軽減されます。

ただし、会社が個人から徴収する賃料(転貸料)の額によっては、賃料相当額との差額、または賃料相当額の全額が給与扱いされてしまうことがあります。役員社宅と従業員社宅とで、賃料が給与扱いされないための条件が異なるので、それらを押さえることが大切です。