確定申告の追徴課税とは?支払い方法や払えないときの対処法を解説

オンラインアシスタント・秘書サービスなら「サポーティア(SUPPORT+iA)」

脱税などのニュースで聞かれる「追徴課税」、どのような場合におこなわれるのか知らない方も多いでしょう。

この記事では追徴課税の意味や内容、追徴課税されたときの会計処理方法などをわかりやすく解説します。追徴課税がいつ来るのか、分割で払うことは可能なのかなどの疑問にもお答えしますので、ぜひ最後までご覧ください。

目次[非表示]

- 1.「追徴課税」とは?

- 2.追徴課税の種類と計算方法

- 3.追徴課税の時効は5年間

- 4.追徴課税の支払い方法について

- 4.1.原則一括払い

- 4.2.払えないときは納税猶予制度で分割支払いが可能

- 4.3.納得できない場合は「不服申立」が可能

- 5.追徴課税が課されるケース

- 6.追徴課税された場合の会計処理方法

- 7.追徴課税を防ぐための対策

- 8.追徴課税に関するQ&A

- 8.1.追徴課税とは何ですか?

- 8.2.徴課税はいつ来ますか?

- 8.3.追徴課税を払えない場合はどうなりますか?

- 9.まとめ

「追徴課税」とは?

追徴課税(ついちょうかぜい)とは、期限内に税金の申告・納付をおこなわなかったときに、本来の納税額に上乗せして発生する税金です。

以下のケースが該当します。

- 期限までに申告をしていない

- 納付すべき税額より少ない金額を申告している

- 期限までに税金を納付しない

実際に必要な税金を払わなければ、不足分に加えてペナルティとして追徴課税を支払わなければいけない可能性があります。追徴課税は法人や個人事業主のほか、副業や相続税などで確定申告が必要となる個人も対象となるため、注意しましょう。

追徴課税の種類と計算方法

追徴課税の対象となる税金は、以下のとおりです。

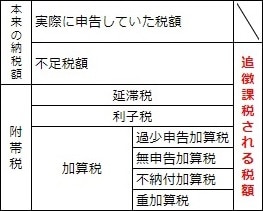

以下の画像をご覧ください。

誤った税額を申告していた場合、修正申告などで正しく計算し直した分の差額にあたる、不足税額の納付が必要です。この不足分は本来納税すべきであった税額の一部になります。

追徴課税の対象となる税金には、ほかにも延滞税・利子税・加算税の3種類があり、これらは総称して「附帯税」です。さらに、加算税は4種類に分類され、税法の違反内容により追徴課税が異なります。

過少申告加算税

税金の申告をしているとはいえ、納税額が少なかったり還付金額が多かったりすると修正申告が必要です。過少申告加算税は修正申告しなかったときや税務調査により申告漏れ事項を指摘されたとき、追加で支払わなければいけません。

税務調査の通知前に修正申告を済ませた場合は課税対象外となる可能性もあるため、誤りに気が付いたときはできるだけ早く対応しましょう。

<過少申告加算税の計算方法>

※追加納付する税額が「申告していた税額」と「50万円」どちらか多い方の金額を超えた場合は、その超過部分×15% |

無申告加算税

無申告加算税とは、申告期限までに税金を申告しなかったときに発生する税金です。ただし、申告期限から1ヵ月以内に期限後申告をおこなうなど、一定要件を満たすと課税されません。

<無申告加算税の計算方法>

※税務調査の通知前に自主的に期限後申告したときは5%に軽減 |

不納付加算税

不納付加算税とは、源泉徴収義務者が従業員の給与などから徴収すべき源泉所得税を、納期限までに納付しなかったときに発生する税金です。期限に1日でも遅れると支払わなければいけません。

<不納付加算税の計算方法>

※納税の告知を受ける前に自ら納付をした場合5% |

重加算税

重加算税とは、納税者が仮装隠蔽行為をしていた際に過少申告加算税・無申告加算税・不納付加算税に代わり発生する税金です。

仮装隠蔽行為は以下が該当します。

- 二重帳簿を作成

- 帳簿を改ざん・虚偽記載

- 申告すべき課税財産を隠す

<重加算税の計算方法>

|

悪意ある行動にかかる重加算税は、非常に重いペナルティとなります。

延滞税

延滞税とは、期限までに税金を納めなかった場合に、実際に納付した日までの日数に応じて発生する税金です。本来納めるべき税金と合わせて支払います。

<延滞税の計算方法>

|

延滞税の割合は、納期限の翌日から納付をした日までの日数で変化します。計算期間によっても異なるため、詳細は国税庁のページをご確認ください。

利子税

利子税は納税額が大きい所得税や相続税などの支払いが難しい場合に、納税を延期するために発生する税金です。期限内に納税した人と公平性を保つ目的もあり、税法に則った正式な手続きを経て申告書を提出しなければなりません。

税務署から許可を得たうえでの期限延長であるため、延滞税より税率は低く設定されています。

<利子税の計算方法>

|

追徴課税の時効は5年間

税務署が課税処分をおこなえるのは法定申告期限の翌日を起算日として原則5年と定められており、追徴課税も同様です。悪質な違法行為が見つかった場合は、税務調査できる期間が延長されるケースもあります。

追徴課税の税額は税務署が過去の申告漏れや誤りの部分がないか調査したあと、修正申告をして決まります。通知前の対応で追徴課税を納めずに済む場合もあるため、早めに対応しましょう。

追徴課税の支払い方法について

追徴課税は一括納付が原則とはいえ、支払えない場合は分割支払いが可能なケースもあるため、一度税務署に相談しましょう。税務調査の結果に納得できないときは不服申立もできます。

原則一括払い

追徴課税は納めるべき税金を支払わないことで請求されるため、原則として現金での一括払いを求められます。まとまった現金の準備をしておきましょう。

払えないときは納税猶予制度で分割支払いが可能

追徴課税を一括で支払えない場合は、納税猶予制度の利用で分割支払いが可能です。納税猶予制度には、以下2種類があります。

納税猶予制度 |

内容 |

|---|---|

換価の猶予 |

差し押さえ財産の換金納付や新たな財産差し押さえを猶予 |

納税の猶予 |

自然災害の被害などの条件を満たすと納税が猶予 |

どちらの納税猶予税度も申請が必要なため、できるだけ早く対応しましょう。

納得できない場合は「不服申立」が可能

税務調査での指摘に納得ができない場合には「不服申立」ができます。不服申立とは税務署の処分に対し、取消しや再調査を求められる制度です。

不服申立には税務署に対して再調査を求める「再調査の請求」と、第三者機関である国税不服審判所に調査や審理を請求できる「審査請求」があります。不服申立が認められると、追徴課税は課されません。

追徴課税が課されるケース

追徴課税が発生するケースで多いのが相続税の申告漏れであり、具体的には以下が該当します。

- 預貯金や資金の移動が多い

- 家族の資産が収入に対して多い

- 不動産の申告漏れや評価間違い

税務調査は支払うべき税金が納められていないときにおこなわれ、結果として追徴課税につながることもあります。税務調査を受ける必要がないよう、資産や収入を把握して漏れなく申告しましょう。十分に把握しておくと、税務調査を受けることになったときもスムーズに対応できます。

追徴課税された場合の会計処理方法

追徴課税される加算税や延滞税は罰則的な意味合いで徴収されるため、税務上の必要経費や損金として認められません。加算税や延滞税を納付した場合の仕訳方法は、法人と個人事業主で異なります。

対象 |

仕訳方法 |

|---|---|

法人 |

※摘要に加算税や延滞税と正確に記載 |

個人事業主 |

※必要経費として計上しない |

追徴課税を防ぐための対策

追徴課税を防ぐには資産や収入を正確に把握し、漏れのない申告が必要です。副業収入がある方は忘れずに申告しましょう。

帳簿の改ざんなどの悪質な不正行為は重加算税が課せられ、さらに税金が高くなります。違法行為にもなるため注意してください。

確定申告が不安な方は、税理士に依頼するのもひとつの方法です。申告漏れを防げるうえ、本業に集中できます。

追徴課税に関するQ&A

追徴課税に関するよくある質問をまとめました。ぜひ参考にしてください。

追徴課税とは何ですか?

追徴課税とは納める必要のある税金を正しく申告しなかったことで納税額や還付金額に差異が生じ、明らかになった際に本来の納税額に上乗せして支払う税金です。法人や個人事業主のほか、確定申告が必要になる個人も対象のため注意しましょう。

徴課税はいつ来ますか?

追徴課税が決定する前には税務調査がおこなわれますが、時期は決まっていません。事前通知の方法に関しては法令上の規定はなく、原則として電話でおこなわれます。

なお、税務署が処分をおこなえるのは、法定申告期限の翌日を起算日として5年です。悪質な場合は税務調査の期間延長もありうるため、留意しておきましょう。

追徴課税を払えない場合はどうなりますか?

一括で払えない場合は分割での支払いが可能なケースもあります。その際は税務署に支払えない旨を伝え、早期に対応しましょう。

まとめ

追徴課税される加算税や延滞税は、正しい申告・納付で発生を防げる税金です。ミスなどにより追徴課税の対象となる可能性もあるため、その際は迅速に納付しましょう。

本記事を参考に、事前に追徴課税に関する知識を深めてください。

関連記事