ROAとROEの違いを知りたい!それぞれの特徴と合わせてわかりやすく解説

オンラインアシスタント・秘書サービスなら「サポーティア(SUPPORT+iA)」

ROEとROAは、どちらも企業の収益性を評価するときによく利用される財務指標です。どちらも企業の収益性を評価する指標であることは変わりませんが、実はROEとROAには大きな違いがあります。

この記事ではROEとROAそれぞれどのような指標なのかわかりやすく解説したうえで、これらの違いを紹介します。ぜひ企業分析にお役立てください。

目次[非表示]

- 1.ROA(Return On Assets)とは?

- 1.1.ROAは企業の総合的な収益性を示す指標

- 1.2.ROAの計算式

- 1.3.ROAの改善方法(ROAの分解)

- 2.ROE(Return On Equity)とは?

- 2.1.ROEは株主視点で企業の収益性を見る指標

- 2.2.ROEの計算式

- 2.3.ROEの改善方法(ROEの分解)

- 3.ROAとROEの違いは?

- 4.ROAとROEの他にも聞く「ROI」や「ROIC」とは?

- 4.1.ROIは投資収益率のこと

- 4.2.ROICは投下資本収益率のこと

- 5.まとめ

ROA(Return On Assets)とは?

まずROAとは何かについて確認していきましょう。何を示している指標でどのように算出され、どうすれば改善するのかをそれぞれ解説します。

ROAは企業の総合的な収益性を示す指標

ROA(Return On Assets)は日本語で総資産利益率(総資本利益率)と呼ばれている、企業の総合的な収益性を示す指標です。

具体的には、その企業が資本(元本)をどれだけ効果的に運用して利益(果実)を獲得したかを示します。

企業によって資本の大きさは異なりますが、企業規模が異なっても資本当たりの利益(ROA)を求めることによって、企業の収益性を比較することが可能です。

ROAの計算式

ROAは総資本利益率のことで、計算式は次のとおりです。

利益/総資産(総資本) |

分子の利益については、以下いずれかの利益を用いるのが一般的といえます。

- 営業利益=売上高-売上原価-販管費

- 事業利益=営業利益+金融収益(受取利息+受取配当金+有価証券利息)

- 利払前・税引前利益(EBIT)=税引前当期純利益+支払利息-受取利息

- 経常利益=営業利益+営業外収益-営業外費用

- 当期純利益=経常利益+特別利益-特別損失-法人税等

また、分母の総資産は会計期間に対応する期首と期末の平均残高を用いるのが理想的です。

ROAの改善方法(ROAの分解)

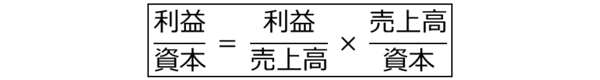

ROAを改善するためには、ROAを分解して構成要素を把握する必要があります。具体的には、ROAは次の2つに分解することが可能です。

- 売上高利益率(利益/売上高)

- 資本回転率(売上高/総資本)

つまり企業が収益性(ROA)を向上する際には、大きく分けて売上高を増やして費用を減らすこと、そして売上獲得のために資産を有効利用するといった2つのアプローチがあります。

なお、売上高利益率と資本回転率は次のような種類があるため、具体的にどの要素が問題となっているか確認すると良いでしょう。資本回転率の分母(資本・資産)は、会計期間における平均残高を使用するのが理想的です。

売上高利益率の種類 |

資本回転率の種類 |

売上高総利益率(売上総利益/売上高) |

総資本回転率(売上高/総資本) |

売上高営業利益率(営業利益/売上高) |

自己資本回転率(売上高/自己資本) |

売上高事業利益率(事業利益/売上高) |

経営資本回転率(売上高/経営資本) |

売上高経常利益率(経常利益/売上高) |

売上債権回転率(売上高/売上債権) |

売上高当期純利益率(当期純利益/売上高) |

棚卸資産回転率(売上高/棚卸資産) |

ROE(Return On Equity)とは?

ROAに続き、ROEとは何かについて解説していきます。

ROEは株主視点で企業の収益性を見る指標

ROE(Return On Equity)は、日本語で自己資本利益率(株主資本利益率)と呼ばれている、株主(出資者)視点で企業の収益性を見る指標です。

ROAと異なるのは、企業全体の収益性ではなく株主(出資者)視点での収益性(リターン)を見る点にあります。計算式とあわせて確認していきましょう。

ROEの計算式

ROE(Return On Equity)の計算式は次のとおりです。

当期純利益/自己資本(株主資本) |

なお、ROAは株主(出資者)視点で収益性を測るため、分子は株主(出資者)に帰属する利益である当期純利益が用いられます。

ROEの改善方法(ROEの分解)

ROEを改善するアプローチとして、ROAと同様に構成要素を分解してみましょう。具体的には、ROEは次のように分解できます。

ROE=ROA×財務レバレッジ(総資本/自己資本) |

つまりROEは、企業全体の収益力(ROA)が同じでも、自己資本(株主資本)の割合が低いほど高くなります。まとめると、ROE改善はROAの向上と他人資本の活用の2つのアプローチに分けることが可能です。

株主(出資者)からすると、ROAがプラスであれば他人資本を活用してビジネスの規模を大きくすることが望まれます。一方、仮にROAがマイナスになるとレバレッジ倍だけROEに悪影響が生じることに注意しなければなりません。

ROAとROEの違いは?

ROAとROEは、計算式からいうと分母が自己資本(株主資本)なのか総資本なのかが異なります。他人資本を含むか含まないかが異なると捉えても良いでしょう。

指標としての位置付けからすると、企業全体の収益力を見るのか、株主(出資者)視点での収益力を見るのかが異なります。

なお、ROEを見る場合は特に次のような点で注意が必要です。例えば、いくらROEが高くてもキャッシュの余裕がないこともあります。また、ROAが低くても財務レバレッジが高いためにROEが高くなっているということもあるのです。

- あくまでも発生主義に基づく会計上の利益による指標であること

- 財務リスクを反映していないこと

ROAとROEの他にも聞く「ROI」や「ROIC」とは?

ROAとROEの他にも、ROIやROICといった収益性を測る指標があります。そこで、ROIやROICについても理解を深めておきましょう。

ROIは投資収益率のこと

ROI(Return On Investment)は投資額に対する利益の割合のことで、日本語では投資収益率または投資利回りなどと表現されます。

ROI(投資収益率)=利益/投資額 |

ROIは、設備投資などプロジェクトにおける採算評価で使われることが多いようです。つまり企業全体の収益性評価ではなく、プロジェクト単位での評価指標といえます。

ROICは投下資本収益率のこと

ROIC(Return on Invested Capital)も投下資本に対する利益の割合のことで、日本語では投下資本利益率と呼ばれます。

ROIC=税引後営業利益/投下資本(純資産+有利子負債または固定資産+正味運転資本) |

ROAやROEと比べたときの大きな特徴は次のポイントです。

- 分母となる投下資本は買掛金など無利子の負債が含まれていない

- 分子の税引後営業利益は、国や地方公共団体に分配する法人税等を除いた出資者(株主)や債権者(金融機関)に帰属するリターンとしている

つまりROICは、金融機関や株主などが投下した資本に対するリターンの割合を示しています。そのため、借入金利などを含む資金調達コスト(資本コスト)を上回るROICが必要です。

まとめ

ROAは企業の総合的な収益力を、ROEは出資者(株主)の立場で収益力を測る指標です。経営者としてはROAを高めつつ適正な財務レバレッジでROEの拡大を目指す必要があります。

一方、経営指標としてROEを採用すると、場合によっては行き過ぎたリスク経営が正当化される問題点もあります。

そこで、最後に紹介したROICの考え方にならって、資本コストを意識した経営を目指してみてはいかがでしょうか。

関連記事